クラウドファンディングって最近人気ですね。

桃子

桃子私は、子供や女性に関するプロジェクトや、農家さんを応援するプロジェクトが気になっています

新しい資金調達法としても注目を集めていますが、今回は資金を提供する側の話。

クラウドファンディングに出資したお金は、仕事に関係があれば「経費」にできる場合があるんです。

また、「ふるさと納税」のように「寄附金控除」が使えるクラウドファンディングもあります。

桃子

桃子クラファンに寄付や資金提供した場合の経理処理について、わかりやすく説明します!

クラウドファンディングは 寄付型・購入型・投資型 の3種類

クラウドファンディングは、大きく「寄付型」「購入型」「投資型」の3つに分けられます。

- 寄付型クラウドファンディング

- 購入型クラウドファンディング

- 投資型クラウドファンディング

それぞれの経理や確定申告などについて見ていきましょう。

寄付型クラウドファンディングは個人事業主では経費にできない

寄付型クラウドファンディングは、商品やサービスのリターンがない点が特徴のクラファンです。

資金調達者からは、活動状況のニュースレターやお礼状が届く形が多いでしょう。

個人事業主は、寄付型クラウドファンディングを経費として計上できません。(法人の場合は条件付きで「寄付金」として計上できます)

ただし、一部の寄付型クラウドファンディングは、確定申告の際に個人として寄附金控除が可能です。

認定NPO法人や学校法人など寄附金控除の要件を満たしたクラファンのみ、確定申告の際に寄附金控除が受けられる仕組みです。

購入型クラウドファンディングは仕事に関係あれば経費にできる

購入型クラウドファンディングは、商品やサービスの開発資金を提供し、リターンとして資金調達者から商品やサービスが提供される仕組みのクラファンです。

税法上では、お金を払って商品やサービスを購入したのと変わらないと解釈されるため、事業に必要なものであれば、提供した資金の額を経費に計上できます。

ただし、事業に関係ないクラファンは経費に計上できません。プライベートの買い物と同じ扱いになります。

購入型クラウドファンディングが「経費」になるケース

クラウドファンディングを経費として計上できるのは、事業に直接関係するリターンがある購入型クラウドファンディングに資金提供した場合に限ります。

例えば、仕事に役立つWeb講座のリターンであれば「研修費」となりますし、業務に使うデジタルガジェットの購入型クラファンなら「消耗品費」あるいは「工具器具備品」になります。

万が一税務署から尋ねられた際に「業務に関係あります!」と主張できる根拠が必要ですから、ムリヤリこじつけたりするようなリターンの場合は、潔くプライベートの支出にして経費計上は諦めましょう。

投資型クラウドファンディングは経費とは無関係

投資型のクラウドファンディングは主に3種類に分かれています。

- 貸付型クラウドファンディング(ソーシャルレンディング)

- ファンド型クラウドファンディング

- 株式型クラウドファンディング

このうち個人が投資できるのは主に「ファンド型」と「株式型」の2つです。

これらは事業とは関係ないプライベートの資金提供として扱うのが一般的です。

というのも、「ファンド型」と「株式型」のクラファンは経理上で「有価証券」として扱います。

しかし個人事業主の場合は一般的に、有価証券の売買は事業とは無関係の「配当所得」「譲渡所得」「雑所得」で計算します。

つまり、事業所得とは別の枠で計算するため、事業の経費にはならないわけです。したがって、決算書にも記載する必要はありません。

クラファンのリターンで利益が出た場合は、確定申告時に「配当所得」「譲渡所得」「雑所得」などの申告が必要になりますが、この記事では割愛します。

【実録】購入型クラウドファンディングの経理処理

ここからは、実際に購入型クラウドファンディングに資金提供した経理仕訳をもとに解説します。

今回、私が実際に資金提供したクラウドファンディングは、ママ専用のオンラインスクールMuse Academy (ミューズアカデミー/略してミューアカ)プロジェクト。

【CAMPFIRE】自宅で働くママになれる!Muse Academyを1,000人のママへ届けたい!

このクラファンで資金提供するにあたって、ミューアカの理念に共感したのはもちろんですが、クラファン自体が「購入型」だったことも大きな理由。

ミューアカの場合、メンタリングチケットやオンラインコーチング、ロゴデザイン依頼権など様々なリターンがありました。

というのも、私自身がすでにライターとして稼いでいるため、ミューアカの既存の講座である「Webライティングコース」は受講の必要がありません。

ところが、ミューアカは今回のクラファンで集めた資金を「コース新設費用」に使うとのこと。

桃子

桃子えっ、マーケや広告運用が学べるの!?

ライターにプラスする能力として、マーケや広告運用の知識を身につけられるなら、ぜひ新講座を受講したい!

ついでにクラファンに協力できるなら、なお良しじゃん!

そう思ってミューアカの事務局に問い合わせたところ、

お試し入学は新講座にも使えますが、スタートは来春以降になる予定です。

リターンの有効期限は来年末までです。

というお返事。

桃子

桃子だったら、いま申し込んで来年受講ってアリだな…

そう思ってクラファンで【Muse Academy1ヶ月間お試し入学(キャリア相談&課題添削付き)】のリターンがあるコースに支援を行いました。

桃子

桃子ママ限定のコミュニティなので心理的安全性も高め♪気になる講座があるなら試してみましょう!

【CAMPFIRE】自宅で働くママになれる!Muse Academyを1,000人のママへ届けたい!

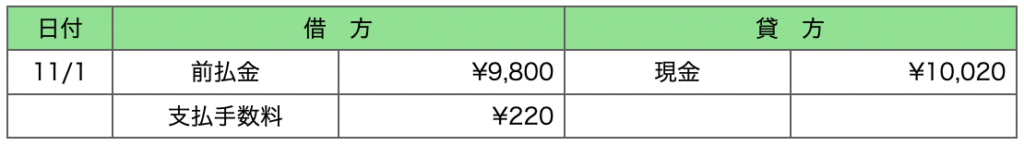

購入型クラウドファンディングに出資した時の仕訳

購入型クラウドファンディングは、普通の商品購入とは異なり、決済から数週間〜数カ月後にリターンが届きます。

つまり「予約商品で、お金だけ先に払った」場合と同じような状態なので、決済時点の勘定科目は「前払金」になります。

また、クラウドファンディングの決済手数料はクラファンの本体価格とは別で処理します。

仕訳はこうなります。

ちなみに「現金」のところは、プライベートのクレジットカードで支払った場合だと「事業主借」になります。

購入型クラウドファンディングのリターンを受け取った時の仕訳

リターンを受け取った日付で、さきほど「前払金」勘定に入れていた金額を、経費の勘定科目で相殺します。

今回は講座の受講なので「研修費」になります。

桃子

桃子これで仕訳は完了です!

「前払金」と「前払費用」の違いに注意!

さっきの仕訳で前払いした分が「研修費」という費用の勘定科目なら、前払いの時は「前払費用」になるのでは? と疑問に思う人もいるでしょう。

「前払金」と「前払費用」の使い分けは、前払いするお金が「一過性のもの」か「継続的なものの分割払い」かによります。

「前払金」勘定を使うのは、単発で発生する一過性の代金の先払いです。

対して「前払費用」勘定を使うのは、継続して発生する費用の先払い分を処理する時です。

今回の購入型クラファンのリターンは単発の研修費となるので「前払金」の勘定科目を使うというわけです。

個別相談を希望するなら

桃子

桃子「うちの場合はどうなるの!?」という込み入った内容は、税理士さんか商工会・青色申告会に相談しましょう

無料で専任のコンシェルジュがあなたにぴったりの税理士を探してくれる「税理士紹介ネットワーク![]() 」では、自分の希望に合った税理士を無料で何度でも紹介してもらえます!

」では、自分の希望に合った税理士を無料で何度でも紹介してもらえます!

- 個人事業主にも親切丁寧な税理士希望

- 特定の業界の申告経験が豊富な税理士希望

- 女性事業主なので女性税理士希望

- クラウド会計ソフトに強い税理士希望

複数の税理士から、顧問料や確定申告手数料を比較して選ぶことも可能です。

専任コンシェルジュに税理士との契約交渉までサポートしてもらえるので「税理士先生には意見が言いにくい…」と困っている人も安心です!

\フランクに相談できる税理士を見つけよう/