フリーランス=個人事業主として独立した多くの人が「経理」でつまずきます。

なぜなら、学生時代に簿記の勉強経験があるか、会社で経理を経験した人でもない限り、ほとんどの社会人は「経理に馴染みがない」からです。

簿記ってなに!? 貸方・借方ってどっち!?

わかりやすく最低限の知識を身につけたい!

桃子

桃子そんな迷えるフリーランスのために、経理・帳簿つけを初歩の初歩から説明します!とりあえず4パターンだけ覚えてみましょう!

個人事業主として最低限の知識が効率よく身につく資格も紹介するので、参考にしてみてください。

そもそもなぜ経理なんて必要なの?

経理めんどい!

なんで帳簿なんてつけなきゃなんないの!?

きっと多くの個人事業主がこう思ってますよね。

桃子

桃子商業系の高校でみっちり簿記を叩き込まれ、企業の経理や商工会の記帳指導を経験してきた「簿記のプロ」である私も、正直、経理めっちゃ面倒です!

日々の経理作業の行き着く先は、決算と確定申告。

つまり経理をする目的は、会社の利益を確定させ、資金繰りの計画を立てたり、税金の計算のもとになる数字を出したりすることです。

えーっ、結局は税金のためってこと!?

桃子

桃子はい。でも「節税」のためにも経理が必要なんです

どういうことなのか、順番に説明しますね。

確定申告をサボっちゃったらどうなるの?

そもそも、決算と確定申告をする必要がなければ、面倒な経理なんてしたくない!と思う人が大部分ではないでしょうか。

桃子

桃子もちろん私もそうです!

では、会社員が副業の収入を隠して申告しなかったり、フリーランスが収入あるのにわざと確定申告をしなかった場合、どうなるのでしょうか?

見つかると、めちゃめちゃ追加の税金を取られます

見つからなきゃいいんでしょ? と思うかもしれませんが、けっこうすぐに見つかっちゃうものです。

というのも、税務署では、簡易な接触も含めて所得税の税務調査を年間60万件ほど行っています。(国税庁「令和元事務年度 所得税及び消費税調査等の状況」より)

企業相手に取引をしている場合、取引先の記録からお金の流れを追うことができるため、

取引先の会社では「○○さんに30万円支払った」と記録があるのに、○○さん側では収入の申告がないぞ…あやしい!

こんな感じで目をつけられて、過去の収入も含めてガッツリ調査されちゃうことがあるんです。

桃子

桃子私が実際に見た例では、確定申告を数年間無視していた結果、数百万の追徴課税をくらった事業主がいましたね…

追徴課税は、正しい税額を納付していなかったり、税務申告書を提出しなかった場合に、もともと払うはずだった税金にプラスして課されるもので、次のような種類があります。

- 無申告加算税

- 過少申告加算税

- 重加算税

- 不納付加算税

さらに、上記の○○加算税が課されるとき、本来の納付期限をベースに「延滞税」という延滞利息がかかります。

たとえば、3年前の税金に申告漏れがあった場合、3年分の延滞利息がかかるということです。

悪気のない「うっかりミス」や「正しいと思っていた処理が、じつは間違いだった」という場合にも、追徴課税や延滞税が発生するので注意してください。

経理をサボっちゃったらどうなるの?

売上や経費ってどんぶり勘定でも日々やっていけるから、いちいち細かい帳簿なんて必要ないじゃん…そんなふうに思っていませんか?

桃子

桃子経費をきちんと帳簿に残しておかないと、税金がめっちゃ高くなります

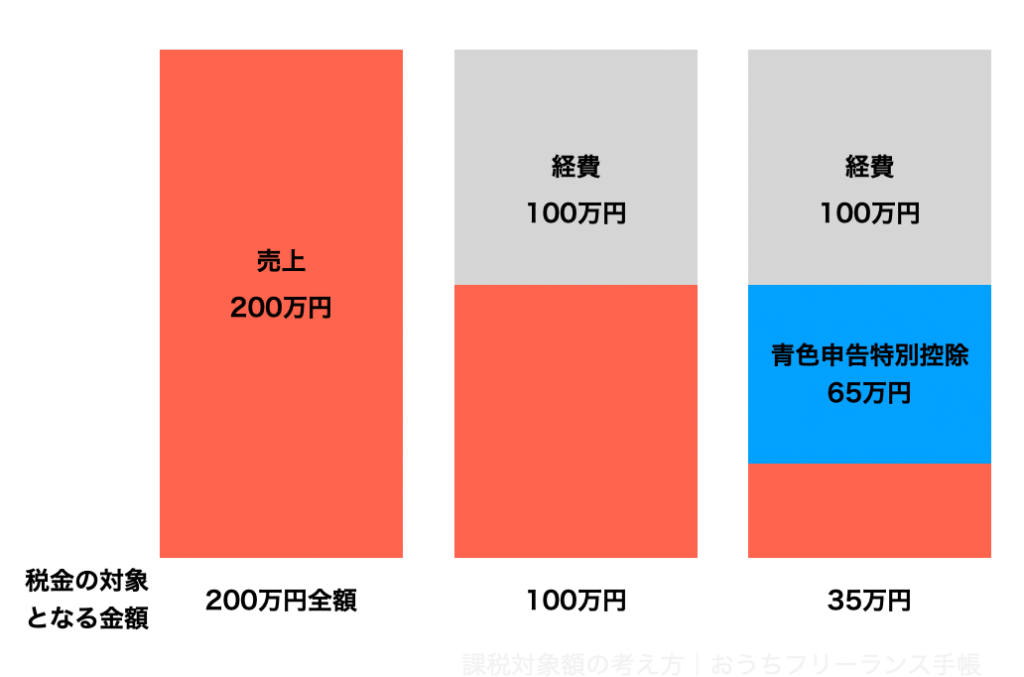

というのも、所得税って「売上 - 経費」の残りの金額をもとに計算される税金です。

となると、たとえば200万円の売り上げの全額に税金かけられるよりも、

売上200万 - 経費100万 = 残り100万

この「残り100万」に対して税金を計算された方が安く済みますよね?

さらに、経理をキチンと頑張って決められた要件を満たすと「青色申告特別控除」という最大65万円の優遇枠が使えます。

売上200万 - 経費100万 - 青色申告特別控除65万 = 残り35万

この「残り35万」をもとに税金を計算されるなら、めちゃめちゃ助かりますよね?

桃子

桃子200万と35万…すごい差です

そんなわけで、経理はキチンとやっといた方がいいし、可能であれば「複式簿記」で帳簿付けをして「青色申告特別控除」を行ない、少しでも納める税金を少なくしよう!というわけです。

複式簿記ってなに?簡単にできる方法は?

経理の帳簿をつけることを「簿記」といい、帳簿の種類として「単式簿記」と「複式簿記」があります。

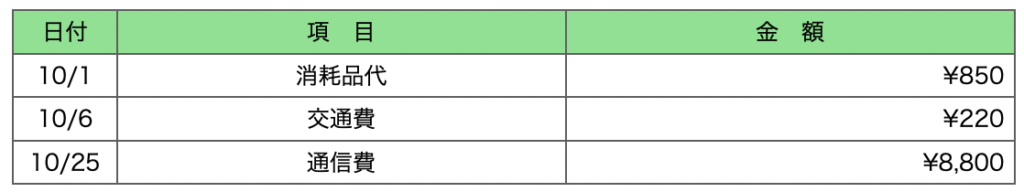

単式簿記はシンプルな「おこづかい帳」方式

単式簿記は、単一科目の増減だけを帳簿に書いていく方法です。

桃子

桃子現金のみの増減を記録するため、おこづかい帳とほぼ同じですね

ただし、現金帳簿のみだと、それ以外のお金の動きが分からなくなります。

たとえば、クラウドソーシングでの売上を帳簿に記載しようとしても、銀行入金だと現金がまったく出てこないため、現金の帳簿に何も記載できません。

そんな時は「売上帳」という、売上ばかりを集中して管理する帳簿が別に必要になります。

また、銀行口座が売上入金の他にカードの引き落としや家族の買い物等でごちゃごちゃしているなら、銀行の通帳記入だけで管理するのではなく、仕事用に銀行口座の帳簿をつけて管理した方が良いかもしれません。

そうなると、現金帳簿・売上帳簿・銀行口座の帳簿の3つが必要。

その他、外注した分の支払いを管理したいとか、仕入だけの帳簿も必要…となっていくと、どんどん必要な帳簿が増えて、結局は帳簿つけが面倒くさくなってしまいます!

そこで昔の人は考えた。

そうだ、複式簿記にしよう!

複式簿記は仕組みさえ分かれば時短になる

複式簿記は、取引を複数の勘定科目で記載する方法です。

複式簿記では、左側を「借方(かりかた)」・右側を「貸方(かしかた)」と呼び、左右それぞれの合計が常に等しい状態で取引を帳簿に記載します。

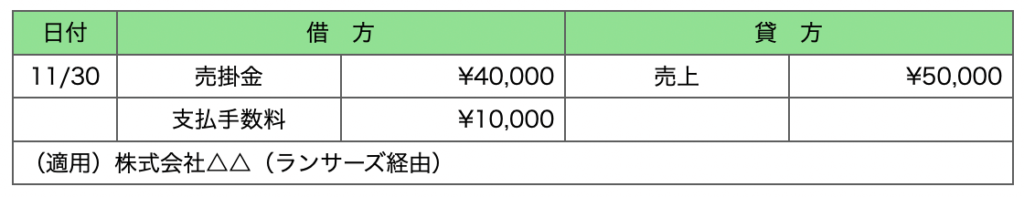

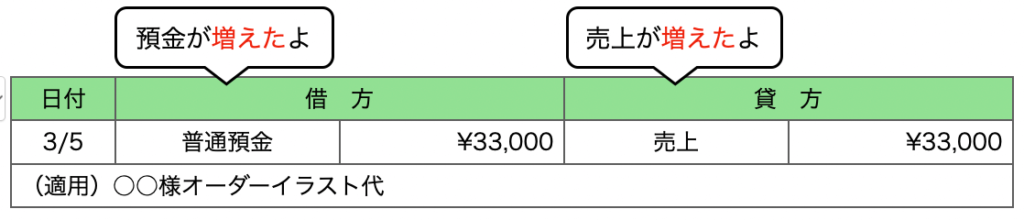

たとえば、クラウドソーシングでの売上(プラットフォーム手数料20%)はこうなります。

この内容を「仕訳帳」という全部の取引を記録する帳簿に記載し、そこから「総勘定元帳」という勘定科目ごとにページが分かれた帳簿に転記(書き写し)ていきます。

えーっ、結局めんどくさい!

桃子

桃子大丈夫!会計ソフトを使えば、1回の仕訳入力だけで、後は自動で総勘定元帳へ転記してくれるので、手間がかかりません

個人事業主向けのクラウド会計ソフトなら、プランにもよりますが月額800円〜1,500円程度で導入できます。

青色申告特別控除を活用するためにも、会計ソフトの導入は欠かせません。

なぜなら、青色申告特別控除は「複式簿記で帳簿を作成すること」が条件の1つだからです。

桃子

桃子ちなみに私のイチオシはマネーフォワードクラウドです

最低限覚えておく仕訳パターン4つ

複式簿記は、ぶっちゃけ沼です。奥が深い上に見通しが悪いのです。

ただし、よく使われる仕訳のパターンは大体決まっているので、それさえ覚えておけば90%はなんとかなります。

後の10%は、仕訳方法をその都度Web検索するか、税理士会の無料相談会や、商工会の記帳指導を受けて解決すればいいでしょう。

仕訳の基本|借方(かりかた)と貸方(かしかた)

ここから仕訳(帳簿のつけ方)を説明していきます。

まず最初に覚える必要があるのは、複式簿記は「左側と右側」に項目が分かれており、

左側 = 借方(かりかた)

右側 = 貸方(かしかた)

と呼び分けられている点です。

何故かって?

桃子

桃子詳しい理由は分かりません!なんか昔の帳簿の慣習らしい…

高校の簿記の先生からは「理屈抜きに、とにかく覚えておけばいいです!」と言われて、そのまま仕事をしてきました…。

桃子

桃子特に困ってないので、理屈抜きに覚えとけば大丈夫です

そして、簿記のルール上、常に「右側の合計金額」と「左側の合計金額」が等しくなる仕組みになっています。

桃子

桃子まあ詳しいことはおいといて「とにかくそーゆーもんだ」と覚えて下さい

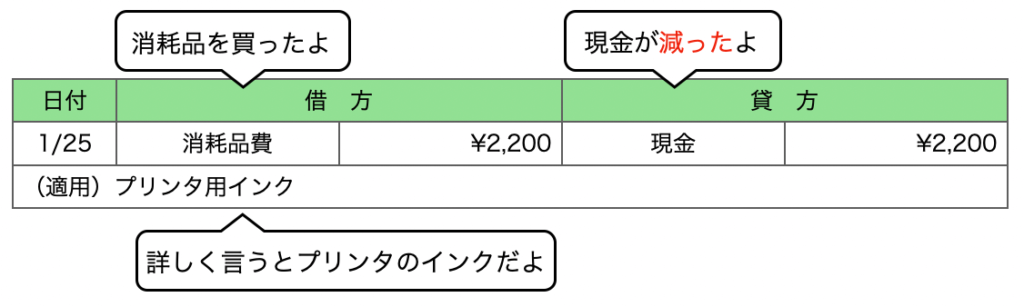

仕訳パターン1|現預金の増減

現金・銀行預金の増減は、最も基本になる仕訳です。

現金・銀行預金は増えたら左側(借方)・減ったら右側(貸方)と覚えておきましょう。

会計ソフトに仕訳入力をする際、適用欄(詳しく言うと○○だよ、の部分)は書き方に決まりはありません。

自分が後で見返して分かるようなメモを残しておきましょう。

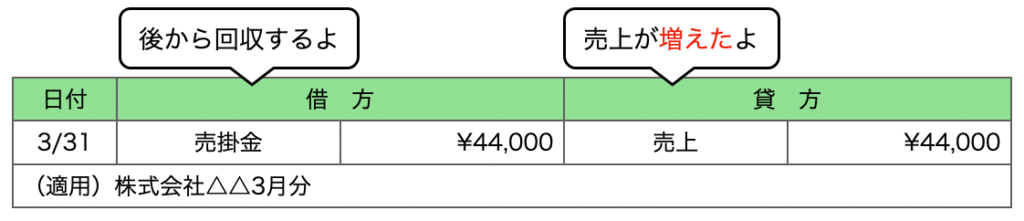

仕訳パターン2|売上は「右」

売上を計上する際は、原則として右側(貸方)に配置すると覚えておきましょう。

相手となる左側(借方)は、納品と引き換えに代金回収が済む場合は、そのまま「現金」や「普通預金」でOK。

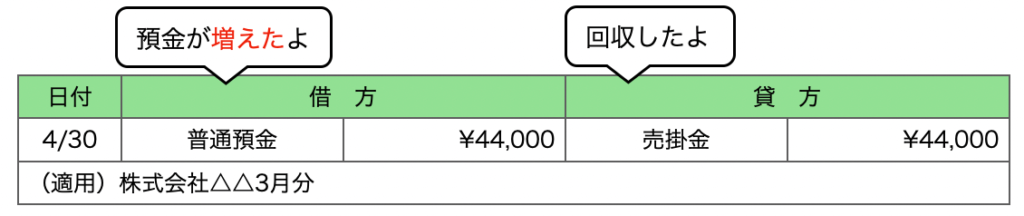

納品と実際の入金がズレる場合は「売掛金」という「後から回収する売上金」を表す勘定科目を使います。

そして「後から回収する売上金」が無事に支払われた時は、いったん「売掛金」に計上しておいた金額分を差し引く仕訳をします。これを「売掛金の消し込み」と言います。

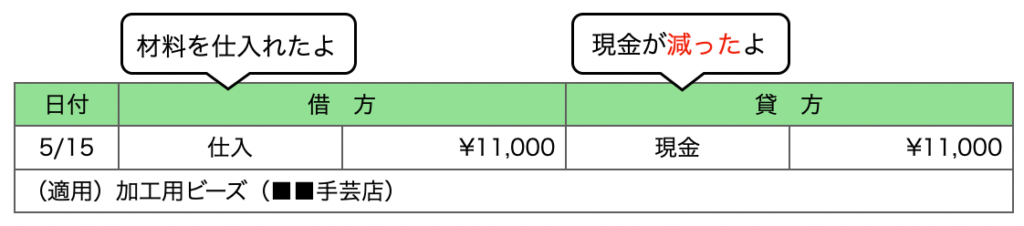

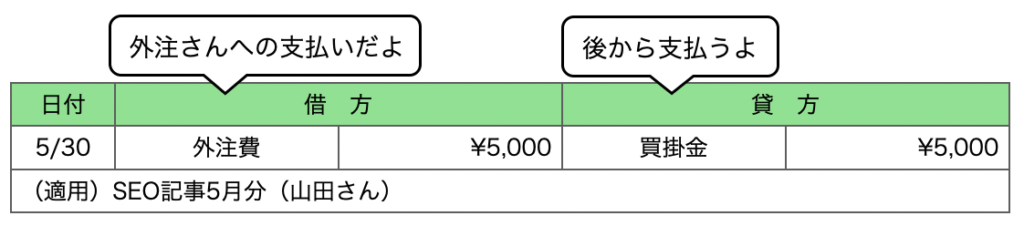

仕訳パターン3|仕入・外注費は「左」

商品仕入れや外注費を計上する際は、原則として左側(借方)に配置すると覚えておきましょう。

相手となる右側(貸方)は、代金支払いと引き換えに商品仕入れをする場合は、そのまま「現金」や「普通預金」でOK。

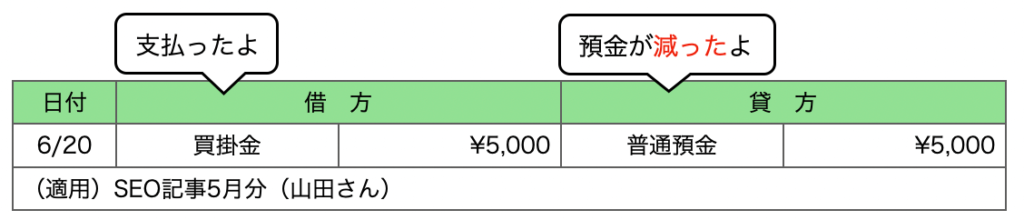

外注費などで、請求書を受け取ったのち実際の支払い日がズレる場合は、「買掛金」という「後から支払う代金」を表す勘定科目を使います。

そして「後から支払う代金」をきちんと支払った時は、いったん「買掛金」に計上しておいた金額分を差し引く仕訳をします。これを「買掛金の消し込み」と言います。

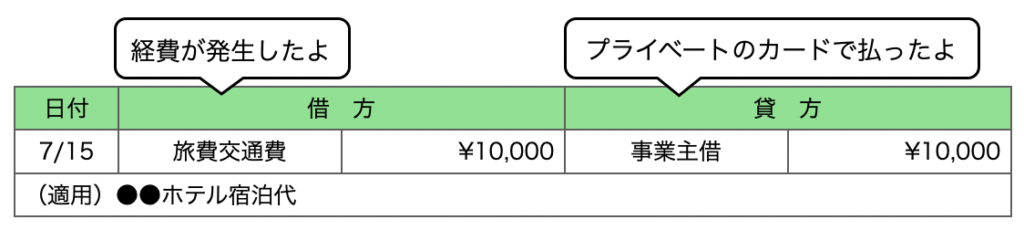

仕訳パターン4|事業主借・事業主貸の使い方

個人事業主だけが使える特別な勘定科目があります。事業主借・事業主貸です。

事業主借(じぎょうぬしかり)…常に右側(貸方)で使う

事業主貸(じぎょうぬしかし)…常に左側(借方)で使う

えーっ!? 貸・借の名前とポジションが逆なの!?

桃子

桃子はい。非常にややこしいのですが、理屈抜きに「とにかく名前と配置が逆ポジなんだ」と覚えて下さい

「事業主借」は、事業の経費をプライベートのお金で立て替えた際などによく使います。

そして「事業主貸」は、事業のお金からプライベートの生活費を引き出した際などによく使います。

ただ、立て替えた・引き出したと言っても、どちらも事業主本人のお金です。

法人の場合は、会社のお金と社長のお金はキッチリ精算する必要がありますが、個人事業主は「事業主勘定」で処理した金額を改めて会社のお金で精算する必要はありません。

帳簿上で事業主借・事業主貸の金額が増えたら、増えっぱなしでOK。

というのも、毎年の決算ごとに事業主借・事業主貸の残高はリセットされるからです。

正確には、

「元入金」期末残高+「事業主借」期末残高+「事業所得金額」-「事業主貸」期末残高

という計算を行い、出てきた金額を翌期首の「元入金」に繰り越す作業をしますが、会計ソフトが全部やってくれますので、難しく考えなくて大丈夫です。

イレギュラーな仕訳の調べ方

日々の仕訳は上記4パターンでほぼ回せます。

しかし、中にはパターン外の取引が発生することもありますね。

桃子

桃子そんなときは、自己判断せず、必ず「調べるクセ」をつけてください

クラウド会計ソフトのサポートサイトには、様々な仕訳の説明や処理方法が解説されていますから、サポートサイトの中で検索して、調べながら会計ソフトに入力すれば大丈夫です。

また、Webの説明だと分かりにくい場合は、税理士会の無料相談会や、商工会の記帳指導を利用するか、税理士と契約することも検討してみてください。

フリーランス(個人事業主)に必要な最低限の経理知識を効率よく身につける方法

個人事業主の経理に必要な4パターンの仕訳は覚えられましたか?

あなたがこれからもフリーランス(個人事業主)として仕事を続けていきたい、もっと仕事が取れるようになったら法人化にも憧れる…と思っているなら、経理や税金の知識は絶対に必要になってきます。

特に、自分以外の人に「作業を外注したい」「知人に仕事を手伝ってもらい、アルバイト代を出したい」という場合は、この記事で紹介した上記4パターン以外の仕訳が必ず出てきます。

会社員であれば総務部や経理部がやってくれていたことを、個人事業主はすべて自分で対応しなくてはなりません。

分からないことは税務署や商工会などに行けば教えてもらえますが、最低限の知識がないと「相手の説明すら理解できない」という事態に。

桃子

桃子実際に、商工会でもそんな事業主さんはいました…

それに、経理や税金の知識がまったくないと、悪質な取引先に騙されたり、余分な税金を払いすぎたりする可能性が高まります。

税理士さんに依頼するにしても、最低限の話が通じる程度には経理のことを知っておいた方が良いでしょう。

桃子

桃子なので、私は個人事業主として「最低限の経理・税金の知識は知っておいた方が良い」と断言します!

桃子

桃子私は高校生の時に取得しました

日商簿記3級の合格点は100点満点中70点で、合格率は40~55%。

簿記の仕組みさえ理解できれば、仕事をしながら勉強するとして、だいたい3カ月〜6カ月くらいの学習期間で合格できると思います。

日商簿記3級の知識を身につければ、経費の分類に迷わなくなり、会計ソフトを楽々使えるようになります。

また、売上と経費から利益を計算する力が身につき、月ごとの利益や案件ごとの利益を正確に把握できるでしょう。

この先始まる予定のインボイス対応等で、税理士に依頼せざるを得ない状況もあるでしょう。

そうなった時に、少しでも税理士費用を軽くしたいなら日商簿記3級の取得をオススメします!

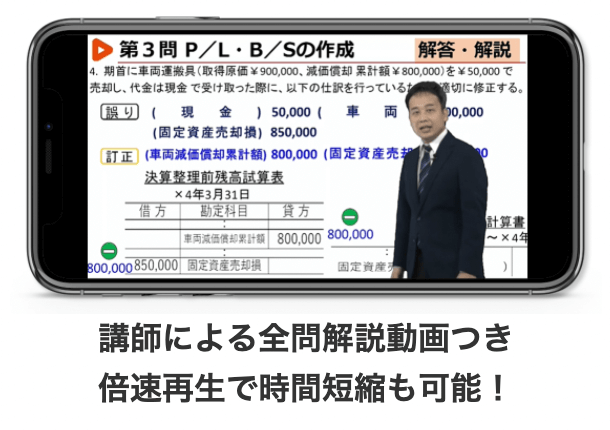

基礎から始めて日商簿記3級に短期合格するなら、高コスパのスタディング 簿記講座を活用!

- スマホ・PC・タブレットで学べる動画講座

- スキマ時間で問題演習ができるスマート問題集

- 検定対策模試は解説動画つき

\スキマ時間で資格が取れる/