令和2年5月1日、個人事業主も対象に含まれる持続化給付金の申請がスタートしました。

新型コロナウイルス感染症の影響で売上が減った人は、ぜひとも申請して給付金をもらいたいところです。

「去年より売上が減ったけど、自分はもらえる対象なのか?」

「そもそも何円くらいもらえるのか?」

桃子

桃子青色申告をしている個人事業主さん向けに、分かりやすく実例を挙げて解説します!

持続化給付金の対象になる人は?

持続化給付金は、フリーランスを含む個人事業者が広く対象となります。

農業、漁業、製造業、飲食業、小売業、作家・俳優業など幅広い業種で、事業収入(売上)を得ている法人・個人の方が対象となりますので、本制度の活用をご検討ください。

経済産業省 持続化給付金

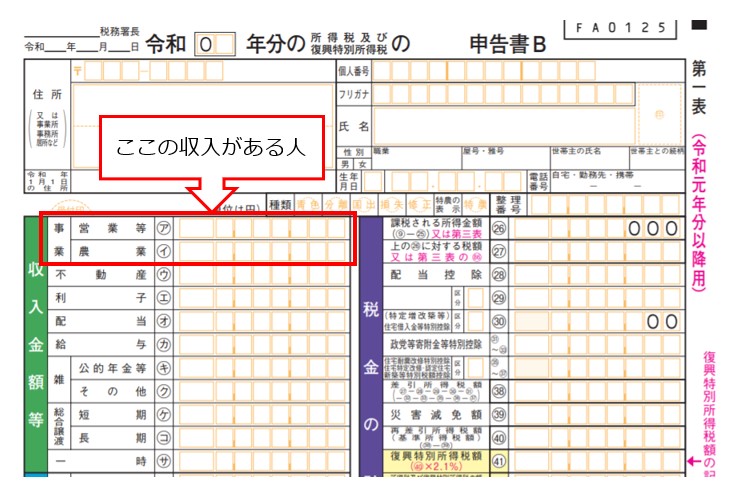

申請書類には確定申告書の「事業収入」の金額が必要になります。

つまり、開業届を出して確定申告をしている人、が最低要件ですね。

さらに、売上減少の条件があります。この条件に当てはまるかの調べ方は後で説明しますね。

(1)2019年以前から事業収入(売上)を得ており、今後も事業継続意思があること

持続化給付金申請要領 個人事業者等向け

(2)2020年1月以降、新型コロナウイルス感染症拡大の影響等により、前年同月比で事業収入が50%以上減少した月(対象月)が存在すること

桃子

桃子私は「C-1.2020年新規創業特例」に該当したので申請しました。詳しくはこちらの記事を参考にしてみてください!

持続化給付金|会社員の副業は申請できる?

会社員でも、副業で開業届を出している人なら、副業収入が前年同月の副業収入より50%以上減っていれば申請可能です。

申請書類には確定申告書の「事業収入」の金額が必要になるため、開業届を出さず雑所得の範囲で副業をしている場合は対象になりません。

持続化給付金の申請に必要な書類は?

持続化給付金を申請するにあたり、色々な金額を申請サイトで入力する必要があります。

その根拠となる書類を準備します。

■申請内容を証明する書類等(証拠書類等)

持続化給付金申請要領 個人事業者等向け

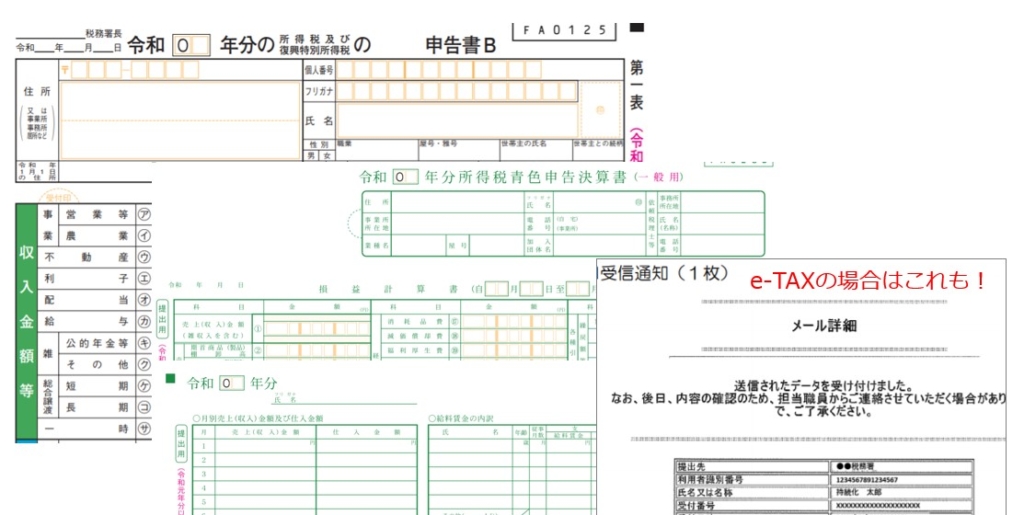

①青色申告を行っている場合

(ア)2019年分の確定申告書第一表の控え、及び所得税青色申告決算書の控え

(イ)対象月の月間事業収入がわかるもの

(ウ)申請者本人名義の振込先口座の通帳の写し

(エ) P.21の本人確認書類

(オ)その他事務局等が必要と認める書類

持続化給付金|2019年分の確定申告書・青色申告決算書の控え

2020年の2~3月の確定申告で使った書類の控えを引っ張り出しましょう。

e-TAXで電子申請した人は、申告後に「受信通知」を受け取っているはずです。「メール詳細」というタイトルの申請データ受付通知を準備しましょう。

持続化給付金|確定申告書に収受印がない場合は?

- 確定申告書の控えに収受印(税務署で押してもらう日付入りのハンコ)がない人

- そもそも控えを準備せず申告を済ませてしまった人

- e-TAXの「メール詳細」が見つからない人

このような場合は、2019年分の「納税証明書(その2所得金額用)」(事業所得金額の記載のあるもの)で代用が可能です。

ただし、税務署の納税証明の窓口は現在たいへん込み合っているので、前もってオンライン請求で申し込みをして、受け取りだけ税務署窓口にするとスムーズです。

外部リンク:国税庁[手続名]納税証明書の交付請求手続

持続化給付金の算定方法|「対象月」とは?

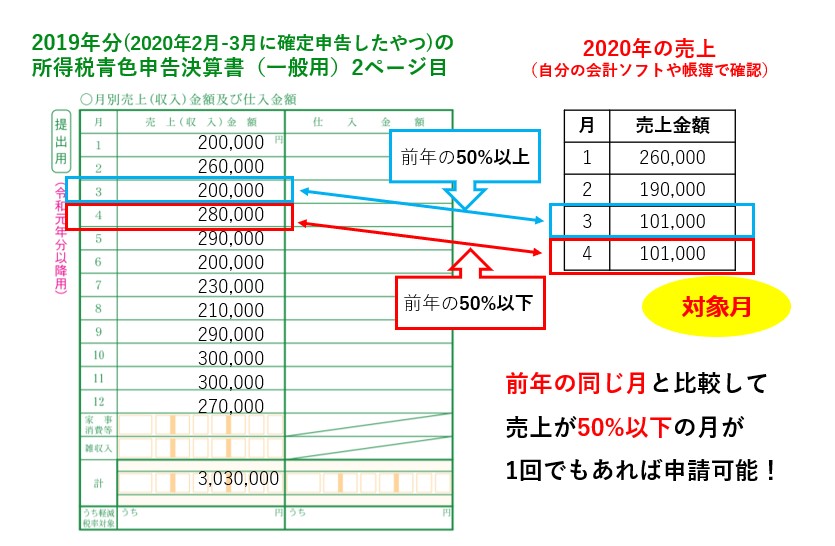

自分が持続化給付金の対象か判定するには、前年同月比で事業収入が50%以上減少した月(対象月)があるか確認する必要があります。

給付金の給付額は、100万円を超えない範囲で、2019年の年間事業収入から、対象月の月間事業収入に12を乗じて得た額を差し引いたもの(その額に10万円未満の端数があるときは、その端数は、切り捨てる。)とします。

持続化給付金申請要領 個人事業者等向け

※月間事業収入が、前年同月比50%以下となる月で任意で選択した月を【対象月】と呼びます。対象月は、2020年1月から12月までの間で、事業者が選択した月とします。

桃子

桃子はい、何言ってるかぜんぜん分かりませんね!お役所言葉って分かりにくくて辛いですが、めげずに順番に解説しますね。

持続化給付金|対象月の月間事業収入を確認

まず「対象月」があるか調べるために、2020年1月から現在までの売上が分かる帳簿を準備します。

以下のどれかでOKです。帳簿ではない請求書や領収証はNGです。

- 会計ソフトの月ごとの「売上」の金額(補助簿の「売上帳」でOK)

- エクセルで入力した月ごとの「売上」の金額

- 手書きの帳簿の月ごとの「売上」の金額

ちなみに、必要なのは「売上金額」だけなので、

経費の入力とかぜんぜんやってない!

という場合でも大丈夫です。経費は後回しにして、とりあえず売上金額だけ帳簿につけてしまいましょう。

手元に令和1年分(2020年2月-3月に確定申告したやつ)の所得税青色申告決算書と、2020年1月~の月別売上を記録している帳簿や会計ソフトの画面を準備して、同じ月の売上を比べてみましょう。

今はまだ売上が50%以下まで減っていないという人も、年末までに売上が2019年の同月比50%以下になったら、その時点で持続化給付金を申請できます。

持続化給付金の金額計算の例

対象月が確認できたら、それをもとに給付金の金額を計算してみます。

申請サイトでは売上金額等を入力すると自動で給付金額が計算されるんですが、事前にどれくらいもらえるのか確認したいですよね。

■給付額の算定方法

持続化給付金申請要領 個人事業者等向け

前年の総売上(事業収入)-(前年同月比▲50%月の売上×12ヶ月)=給付額※

※金額は10万円単位。10万円未満の端数は切り捨て。給付金額の上限は100万円となります。

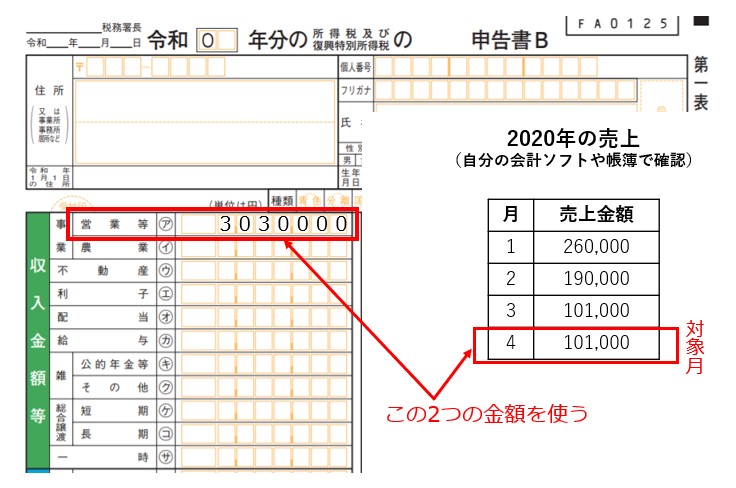

計算には、確定申告書の1ページ目と、対象月の売上金額が必要になります。

図の例では、

2019年の年間事業収入…3,030,000円

対象月の月間事業収入…101,000円

3,030,000円-(101,000×12 ) =1,818,000円

計算結果は181万8千円ですが、個人事業主の給付額の上限は100万円なので、満額の100万円が給付されます。

上限100万円に届かない場合!持続化給付金の裏技

計算の結果、給付金額が上限である100万円に届かない人もいると思います。

数ヶ月生活できる貯金がある人限定ですが、本年1月~今現在までの月の売上より、この先の売上の方がもっと悲惨になることが確実であるなら、もっと売上が減少した月の金額を「対象月」に使って給付金の申請をした方が有利です。

桃子

桃子ただし、申請を遅らせれば遅らせるほど、給付金も手元に届きません。

「今すぐにでもキャッシュが必要!」という人はすぐに給付金申請をしてください。

申請後、2週間程度で口座に振り込みが行われるそうです。

中小企業庁 持続化給付金申請サイトはこちら